Nuevo episodio de Value Investing FM en que Adrián y Paco hablamos con Martí Alonso sobre Bill Ackman.

En él hacemos un recorrido por su vida: sus primeros años, su paso por Harvard donde descubrió la filosofía del Value Investing, la creación de su primera empresa, Gotham Partners, junto a un compañero en 1992 y cómo llegó a Pershing Square Capital Management.

También comentamos sus mejores inversiones:

- Un resumen del PSH Annual Net REturns y del PSH Cumulative Net Returns en Pershing Square, de tota su trayectoria desde 2004.

- El corto a Municipal Bond Insurance Association Inc.

- El turnaround de General Growth Properties.

- El activismo en Canadian Pacific Railway.

- El corto a Herbalife, un duelo de titanes contra Carl Icahn.

Finalmente, explicamos del mayor error de Ackman en Valeant.

Escuchar el programa: Bill Ackman con Martí Alonso

En YouTube

En Apple Podcasts

En iVoox

En Spotify

Por último, como siempre, te agradeceríamos mucho que compartas el episodio en las redes sociales y que nos des tus 5 estrellas en Apple Podcasts y tu me gusta en iVoox, Spotify y YouTube, ya que nos ayudarás a que este podcast siga existiendo y siga creciendo.

Gran Evento Value Investing FM 2022

https://www.valueinvesting.fm/

Resumen y datos de lo comentado en el podcast sobre Bill Ackman.

Como para aprender a invertir en bolsa lo ideal es fijarse en los mejores, en este programa estudiaremos la vida de este mito viviente de la inversión activista.

Para ello, haremos un breve repaso de su vida personal y profesional y. sobre todo, analizaremos algunos de sus mejores inversiones y también algunos errores de inversión. Terminaremos con algunas de sus mejores frases.

Los primeros años de Ackman

William Albert Ackman, que se hace llamar simplemente “Bill”, nació el 11 de Mayo de 1966 en Chappaqua, Nueva York. Sus padres (Lawrence David Ackman y Ronnie I.) constituían una familia judía acomodada.

Su padre era presidente de una empresa de financiación de inmuebles, Ackman-Ziff Real Estate Group

Bill, estudiaba Bachelor of Arts en Harvard y en 1988, se graduó “magna cum laude”. En 1992, recibió un MBA en la Harvard Business School.

En Harvard, se apuntó al equipo de remo para conocer a otros chicos judíos. No obstante, ya en aquel momento Bill daba muestras de tener un particular afecto hacia el dinero, pues antes de una carrera, pintó el símbolo del dólar en todos los remos y equipaciones de su tripulación. Como os podéis imaginar, causó mucha polémica, algo que continuará siendo típico a lo largo de toda su vida. Si por algo destaca Ackman es por tener un estilo particular y o lo amas… o lo odias.

Fue por aquél entonces cuando conoció la filosofía del value investing. Leyó las cartas de Buffett y se compró el libro Margin of Safety, de Seth Klarman, poco famoso en aquellos tiempos.

Ackman escribió a Seth diciendo que se había comprado un ejemplar de su libro. Curiosamente, Klarman le respondió: “¿Has comprado un ejemplar de mi libro? No creo que muchas personas hayan hecho eso”. Por desgracia, no hubo una continuidad en la relación.

De Gotham Partners a Pershing Square Capital Management

El mismo año en que recibió su MBA (1992), Ackman fundó junto a un compañero Gotham Partners.

La empresa empezó realizando pequeñas inversiones en empresas públicas, pero Ackman pensaba más a lo grande.

Para cumplir sus sueños, se asoció con una firma de seguros e inmobiliaria y otros inversores, incluido Donald Trump, para lanzar una oferta por el Rockefeller Center. No lograron llegar un acuerdo, pero Gotham ganó en popularidad, lo que supuso una importante entrada de dinero.

En 1998, ya gestionaba $500 millones en activos. En el 2002 hubo problemas en litigios con varios accionistas externos que también tenían intereses en las empresas en las que invirtió Gotham. Esto condujo a una investigación por parte del estado de Nueva York (dirigida por Eliot Spitzer). Sin embargo, las autoridades no encontraron nada ilegal y Spitzer incluso entabló buena relación con Ackman, así que le pidió ayuda a este para la restructuración de una compañía.

Por aquellos tiempos Ackman anunció su posición corta en MBIA, que la comentaremos más tarde. Gotham había comprado muchas participaciones en una empresa de campos de golf que fue renombrada como Gotham Golf. Las cosas no fueron bien y amasaron muchas deudas mientras continuaban comprando campos de golf.

El plan de Ackman era fusionar Gotham Golf con una empresa llamada First Union Real Estate Equity & Mortgage Investments; con tal de ayudar a pagar las deudas del operador de golf y mejorar la situación competitiva. Sin embargo, los planes de Ackman fracasaron cuando un Juez anuló la fusión. Los inversores perdieron la paciencia y solicitaron una devolución de su dinero. Gotham cerraba sus puertas.

Ackman no es alguien que tire la toalla fácilmente. Por ello buscó la redención. En 2004 con apenas 54 millones de dólares aportados principalmente por Ackman y su antiguo socio, nacía Pershing Square Capital Management.

Como es típico en Ackman, la fama llegó muy pronto por sus polémicas campañas en empresas tan conocidas McDonald’s y Wendy’s. La fama supuso otra vez una gran entrada de dinero y Pershing creció de manera vertiginosa. Los beneficios vinieron rápido. Desde su creación hasta ahora, Pershing ha tenido grandes aciertos y grandes derrotas, lo que ha catapultado a Ackman a la fama.

Mejores inversiones de Bill Ackman

El corto a Municipal Bond Insurance Association Inc.

La historia del corto en MBIA empieza antes de la fundación de Pershing. Gotham ya tomó una posición corta en MBIA. La historia empezó en 2002, donde Ackman inició una posición corta en MBIA mediante derivados y acciones. Justo por aquel entonces estaba siendo investigado por el estado de Nueva York (el NY Insurance department era el regulador de MBIA). La posición corta con Pershing empezó en 2005.

MBIA era la mayor aseguradora de bonos municipales calificada como triple-A (AAA). Ackman creía que el balance de MBIA era muy débil debido a la alta cantidad de derivados de crédito y del número de CDO’s sintéticos. Para Ackman todo aquello terminaría implosionando. Creía bien.

Al principio Ackman parecía perder y fue ridiculizado. No obstante, persistió. El activismo de Ackman condujo a una investigación que duró 2 años sobre MBIA que resultó en la reexpresión de las ganancias y una multa de $75 millones. Pero Ackman no se detuvo aquí. Aportó nuevas pruebas de contabilidad fraudulenta y MBIA cambió la contabilidad de nuevo.

La respuesta de la compañía fue asumir más riesgo. Pese a que el negocio era visiblemente más inestable, continuó teniendo una calificación Triple-A.

Y todo llegó con la crisis. En 2008, MBIA tuvo que recortar sus dividendos y ahora sí, perdió su alta calificación.

A finales de 2008, Ackman cerró su corto con unos beneficios superiores al billón de dólares. Ackman presentaba buenos resultados en medio de la sangrienta crisis financiera.

Christine S. Richard, asombrada por la increíble historia del corto de MBIA, publicó un libro llamado “Confidence Game: How Hedge Fund Manager Bill Ackman Called Wall Street’s Bluff”.

Christine tendría un papel importante en el futuro de la vida de Ackman, así que recordad su nombre.

El turnaround de General Growth Properties

Es de las mejores operaciones de todos los tiempos. Ackman ayudó a rescatar a General Growth Properties del colapso al presionar para que se declarase en bancarrota en 2009 y lo reestructuró con un éxito increíble. Fue la bancarrota inmobiliara más grande de la historia de Estados Unidos. Y Ackman ganó un pastón. Convirtió $60 millones en $1.600 millones.

General Growth se declaró en bancarrota en abril de 2009, después de acumular una deuda de $ 27 mil millones, una trampa de los que muchos pensaban que era imposible salir. El plan de reestructuración de la compañía proporcionó una recuperación total para los acreedores y una recuperación para los accionistas, lo cual es raro en una reorganización por bancarrota.

Ackman lideraba a un grupo de inversores de alto nivel, entre los que se encontraba Brookfield Asset Management. No todas las propuestas activistas de Ackman se llevaron a cabo ni la relación con la directiva fue fácil. Sin embargo, juntos lograron una de las mayores historias de “trunaround” de la historia y es tal vez la mejor apuesta de la carrera de Ackman.

Se ha escrito largo y tendido sobre el asunto y es muy fácil conseguir información. Se cuestionó mucho el plan de Ackman; sin embargo, este demostró a todos que estaban equivocados. Por Seeking Alpha se pueden encontrar aún artículos donde se exponen de manera resumida la tesis y los comentarios críticos.

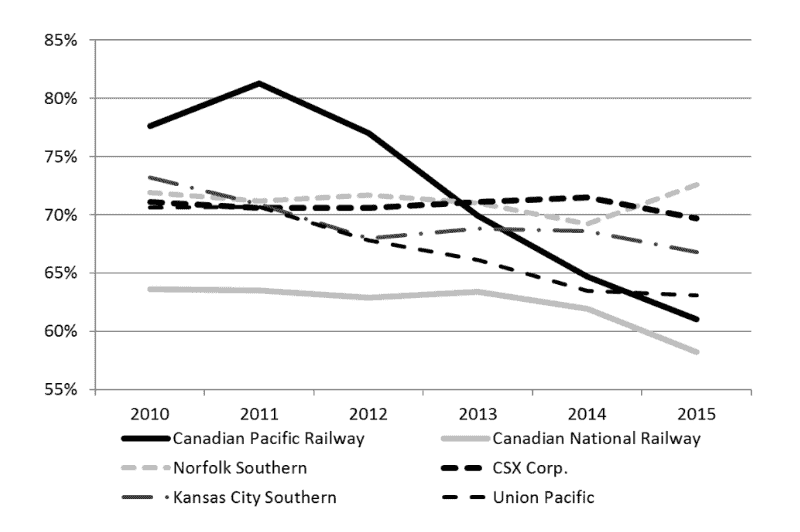

Activismo en Canadian Pacific Railway

La directiva de Canadian Pacific Railway era muy admirada y respetada. Obtuvieron numerosos premios y ocupó el cuarto lugar en el Globe & Mail Corporate Governance Ranking. El cuarto entre 250, que no está nada mal. Sin embargo, Ackman no compartía este punto de vista.

Ackman vio una oportunidad de inversión activista. Compró acciones como un loco y a finales de 2011 ya era el mayor accionista ( el 14.2% de la compañía) y era su segunda mayor posición con un peso del 16% del fondo.

Ackman creía que la directiva era ineficiente y puso a Hunter S. Harrison como su candidato para próximo CEO en la Canadian Pacific Railway. Harrison era el CEO retirado del competidor directo de Canadian Pacific.

Aquí empezó una batalla activista entre la directiva y Ackman.

En agosto de 2011, Harrison recibió una llamada de Pershing. La persona que llamó fue Paul Hilal, colega de Bill Ackman, excompañero de cuarto en la universidad y amigo cercano. El CEO jubilado tomó el teléfono. Hilal tuvo cuidado de no dejar que Harrison supiera el verdadero propósito de su llamado: asegurarlo como el candidato de Pershing para dirigir CP. Hilal lo posicionó como una llamada de «enseñarme» sobre la industria. Harrison pensó que sería una conversación de 10 minutos. Pero Harrison era un hablador y también lo es Hilal. Fueron tres horas y media.

Al final de la llamada, Hilal le preguntó si consideraría consultar a Pershing. Harrison dijo que sí, pero agregó que no fue barato. “Me vas a pagar X por día y trabajaré duro para ti”, le dijo Harrison, y le cobró $10,000 por día. Harrison no necesitaba el dinero, pero lo quería para determinar si Pershing se estaba tomando su tiempo en serio. Hilal describió lo que Harrison le dijo por teléfono como una “clase magistral”, una exposición increíble sobre el Ferrocarril Programado de Precisión. «Me quedé asombrado.» Después de un trabajo básico de valoración, Hilal pensó que Pershing podría triplicar su dinero si conseguía a Harrison.

Poco sabía Harrison que el 23 de septiembre de 2011, Pershing compró 330.814 acciones de CP a 46,41 dólares estadounidenses. Continuó comprando durante el resto del mes y durante todo octubre a medida que subía el precio.

Ackman y Harrison se fueron a cenar Cuando me sentaba con él a cenar, apartaba la botella de vino. No lo dejaría comer postre”, dijo Ackman. “Debe haber pensado que yo era un maldito dolor en el trasero”. Se llevaban bien

Ackman se reunió con el presidente de la junta, pero se mantuvieron con Fred (el ceo que había) incluso antes que Ackman le presentase el plan. Ackman respondió reuniendo a los accionistas con Harrison y exponiendo la situación y su plan. La directiva respondió en un proxy que el plan de ackam era un tiro en la oscuridad y que su research estaba mal fundamentada. contrataron a un consultor “independiente” que expuso que los planes de ackman eran irrealizables

Ackman contraatacó los puntos de la directiva y presionó a otros fondos para que apoyaran a Harrison.

Unas horas antes de la reunión anual de la compañía se emitió un comunicado donde se declaraba la renuncia de Fred Green (el CEO de la compañía) y que otros directivos, incluido el presidente de la junta, no se presentarían a la reelección. Pershing Square había ganado. Todos los candidatos propuestos por Ackman fueron elegidos. Casi 5 años después, Ackman confirmó en agosto de 2016, la venta de sus acciones restantes, obteniendo un retorno anualizado compuesto superior al 45%, muy por encima del retorno del mercado.

- Después de una de las batallas activistas más exitosas de la historia, vendió su posición en 2016. Terminó ganando $2.6B.

- Recientemente Ackman ha iniciado de nuevo una posición en cp.

- La fusión de Canadian Pacific con KCS creará el único ferrocarril que viaja entre México, EE. UU. y Canadá y creará oportunidades para el crecimiento de los ingresos y la eficiencia. Con respecto a la eficiencia, Creel puede aplicar la misma disciplina que él y Hunter Harrison aplicaron en CP para optimizar las operaciones de KCS.

Corto a Herbalife: Duelo de titanes contra Carl Icahn

Hallwood Realty, Juego de Egos

Para entender mejor la historia del corto a Herbalife, es importante conocer los antecedentes que creando la enemistad entre Bill Ackman y el también multimillonario inversor Carl Icahn.

Y cómo las historias se suelen narrar, todo empezó por el año 2003, donde Ackman y Icahn hicieron negocios. Ackman no estaba en sus mejores momentos. Gotham Partners estaba siendo atacado e investigado por todo el asunto de su corto en MBIA, tanto por la SEC como por Eliot Spitzer. Y Ackman llamó a Carl. Quería vender Hallwood Realty, una compañía que cotizaba a 60$ pero que Ackman creía que valía 140$.

Acordaron que Icahn compraría las acciones por 80$ con un acuerdo de dividir las ganancias si vendía las acciones dentro de 3 años. Todo parecía ir genial, incluso se visitaron y Ackman le comentó su idea de MBIA (Icahn no aguantó todo el tiempo que Ackman lo hizo y perdió $20M).

Pero la buena relación terminó en 2004, cuando Hollywood se fusionó por 137$ por acción. Ackman no tardó en llamar a Icahn para que le diera su parte. Carl se negó, ya que según él no había vendido. Inmediatamente después Ackman presentó una demanda. Ackman ganó e Icahn le pagó $9 millones a los inversores de Ackman. Carl dijo que le daría $10 millones si lo ponía en algún sitio de caridad. Ackman se negó.

El escándalo fue muy público y Carl dijo: «Ahora es el joven pistolero que quiere demostrar que venció al pistolero mayor con una gran reputación. Simplemente, le gusta golpearse en el pecho”.

El odio entre ellos se puso de tal modo que todos los camareros de un exclusivo restaurante italiano llamado Marea sabían que nunca debían sentarse cerca uno del otro.

Ambos inversores muy respetados, ambos inversores activistas, ambos increíblemente ricos, ambos muy inteligentes… y ambos con mucho, mucho ego. Como $9 millones para ellos no era nada, era cuestión de quién supera a quién.

Ackman sobre Herbalife

¿Recordáis que se escribió un libro sobre el corto de MBIA?

Un buen día, la autora, Christine S. Richard, llamó a Ackman diciendo “Bill, creo que he encontrado la próxima MBIA”. Ackman miró la tesis y le gustó. También compartió la idea con su mejor amigo y un muy conocido inversor David Einhorn.

A Einhorn también le gustó la idea y también vendió en corto la compañía -aunque cerró su posición poco después y ha pasado bastante desapercibido en esta historia-.

Un tiempo después, en el año 2012 y siendo fiel a su estilo, Ackman, anunció que tenía una apuesta enorme en una venta en corto en una compañía.

A medida que el programa avanzaba, Ackman dio detalles. Acusaba concretamente a la admirada Herbalife de ser un esquema piramidal y decía que su valor intrínseco era 0.

Bill había apostado mil millones en corto para demostrar que ponía el dinero donde ponía las palabras. Como la presentación estaba formada por 342 diapositivas, era algo muy detallado y con sentido.

Al cerrar el mercado en aquel día las acciones se desplomaron. No tardaron en subir, hasta que Ackman anunció que ahora iba en corto mediante opciones PUT. Eso hizo que esta vez sí, Herbalife iniciara un largo camino a la baja.

El contraataque de Carl Icahn

Ackman estaba satisfecho de sí mismo.

Estaba ganando dinero en lo que él creía era un bien para la humanidad. El CEO de Herbalife, Michael Johnson estaba teniendo una dura batalla contra Ackman y estaba preocupado, pero era Navidad y tocaba relajarse.

Se encontraba con sus hijos en misa cuando su teléfono sonó. Lo cogió pensando que sería su esposa, pero al otro lado de la línea una voz decía: “Hola Michael, soy Carl Icahn y no creo que ese tipo tenga razón” dijo refiriéndose a Ackman.

Al mismo tiempo llegaba su esposa, quien le dijo que cortara. Johnson le dijo: “Pero… es Carl Icahn”:

Poco después se hacía pública la noticia que Carl Icahn había estado comprando acciones de Herbalife. Carl pensaba que Ackman estaba equivocado y que podía ganar dinero haciendo un “short squeeze” es decir, obligando a Ackman a recomprar acciones haciendo que estas subieran, lo que le obligaría a ir recomprando más acciones, repitiendo la acción.

Ackman seguía contento y despreocupado, pues las acciones habían caído un -60%. Todo cambió cuando Icahn empezó a intercambiar insultos en la televisión, algo impensable hasta aquel momento.

Otra lucha de egos entre estos dos titanes empezó. Ackman se defendió del mismo modo.

La cosa se puso tan caliente que incluso Netflix empezó a grabar un documental (“Beatting on zero”) sobre la batalla que estaba ocurriendo.

¿Cómo terminó el corto a Herbalife?

El short squeeze de Icahn parecía estar funcionando, hasta que al fin Ackman logró tener buenas noticias.

La SEC informó que habría una investigación en la empresa. Ackman se sentía confiado, pese a que el precio de la acción tendría que haber preocupado a nuestro querido inversor.

La batalla continuó siendo muy intensa y Ackman ya había hecho una nueva presentación de otras 3 horas llamada “Who wants to be a millionaire?” Sin embargo, el precio de las acciones continuaba subiendo y subiendo.

Ackman y Icahn hicieron las paces públicamente y, aunque ambos mantenían sus posiciones, la reconciliación dio cierta calma en el ambiente.

Finalmente, la SEC anunció sus resultados.

Obligaba a Herbalife cambiar su contabilidad y sus prácticas. Parecía que Ackman había ganado. Pero el resultado fue muy distinto.

Las normas de la SEC solo se aplicaban en Estados Unidos, mientras que la mayoría de las ventas de Herbalife ocurría en el extranjero, donde la SEC no tenía ningún poder. No pasó mucho tiempo hasta que Ackman anunció, que muy a su pesar, cerraba el corto. Las acciones de Herbalife subieron un 7% aquel día. Terminaba una batalla épica de 5 años.

Aunque Herbalife se asocia a una batalla entre Icahn y Ackman, la verdad es que hubo varios equipos de jugadores. Y todos pesos pesados. Por un lado, Short, los ya comentados Einhorn y Ackman y, por el otro, Long, Icahn, Dan Loeb (antiguo amigo de Ackman) y el mismísimo Soros.

Valeant: Llevando la contraria a Warren Buffett y Charlie Munger

¿Qué veía Ackman en Valeant?

El error de Ackman en Valeant es el más sonado de todos. Y con razón.

Valeant era una empresa farmacéutica que tenía aterrorizada a toda la industria. Sus ventas crecían a un ritmo espectacular y parecía no tener fin. Valeant hacía adquisición tras adquisición. Era un monstruo imparable.

Y eso a Ackman le gusta.

Así que compró, como es típico en él, un montón de acciones. Bill se enamoró de Pearson, el CEO de Valeant, quien no paraba de repetir frases que suenan a música celestial para cualquier inversor en valor, frases como “mi trabajo es aumentar el valor para los accionistas” “me debo a mis accionistas” “nunca pararemos de crecer”.

No es de extrañar que, pese a ser un hombre obeso y poco cuidado, el detallista de Ackman cayera en un placentero sueño en brazos de Pearson.

Los escépticos contra Valeant

Los críticos no tardaron en aparecer.

Ya desde el principio hubo cosas dudosas. Bill entró cuando se alió con Valeant para adquirir Allergan, la mayor empresa farmacéutica.

Ackman había estado comprando acciones de Allergan en secreto (¿eso no era información privilegiada?). No obstante, aparecieron otros inversores y la fusión no funcionó. Ackman por el momento ganaba mucho dinero con toda la historia. Pero eran muchos los inversores en corto, y fueron muy críticos con la empresa.

Avisaron a Ackman de que aquella empresa era un fraude. Ackman se limitó a preguntar a Pearson si las acusaciones tenían fundamento. Bill le creyó. Fin de la investigación.

Pero el problema era serio. Y estaba en el modelo de negocio.

Una pérdida de 4.000 millones de dólares

La estrategia de Valeant era muy dudosa. Básicamente, adquirían compañías que tuvieran una patente de algún medicamento necesario para sobrevivir. Luego subía los precios del fármaco de manera espectacular.

Los clientes tenían que seguir comprando, porque claro, si no lo compraban, se morían. Esta era la fórmula de la alquimia. Valeant había encontrado el modo de convertir el cobre en oro.

Pero las cosas cambiaron.

Hubo acusaciones, se hicieron declaraciones, Ackman y Pearson se enfadaron, Pearson enfermó, Ackman tomó el control de la compañía, caos, despidos, mala gestión, etc.

Incluso Buffett y Munger cargaron contra Valeant.

Hubo cambios de contabilidad… y mientras las acciones continuaban cayendo, Ackman seguía intentando convencer a todo el mundo de que tenía razón. Hasta que un día llegó la dolorosa declaración y confesó estar tremendamente equivocado.

¿El resultado? Ackman perdió $4 mil millones. Y es que las mismas virtudes de Ackman son sus mismos defectos. Doble o nada.

Su persistencia, concentración, convicción sin espacio para la duda, la tremenda autoconfianza y resistencia hace que cuando gana, gana mucho, pero cuando pierde, también pierde mucho.

Frases destacadas de Bill Ackman

“La experiencia consiste en cometer errores y aprender de ellos”

“La inversión en bolsa es un negocio en el que puedes parecer estúpido durante mucho tiempo hasta que se prueba que tienes razón”

“Si quieres tener éxito, debes asegurarte de que ser rechazado no te importe en absoluto”

“Quiero tener una de las mayores rentabilidades como inversor de la historia. ¿Por qué no?”

“Tengo más dinero del que necesito. No necesito trabajar para vivir. Hago esto porque me encanta.”

“Tengo muchas buenas ideas”

“You don’t have to be old to be right”